MML Capital et Bpifrance acquièrent LV Overseas

ETXE Finance conseille MML Capital et Bpifrance dans le cadre de l’accord d’exclusivité signé avec 21 Invest en vue de la cession de sa participation au capital du groupe LV Overseas

Communiqué de presse

Paris, le 26 janvier 2022

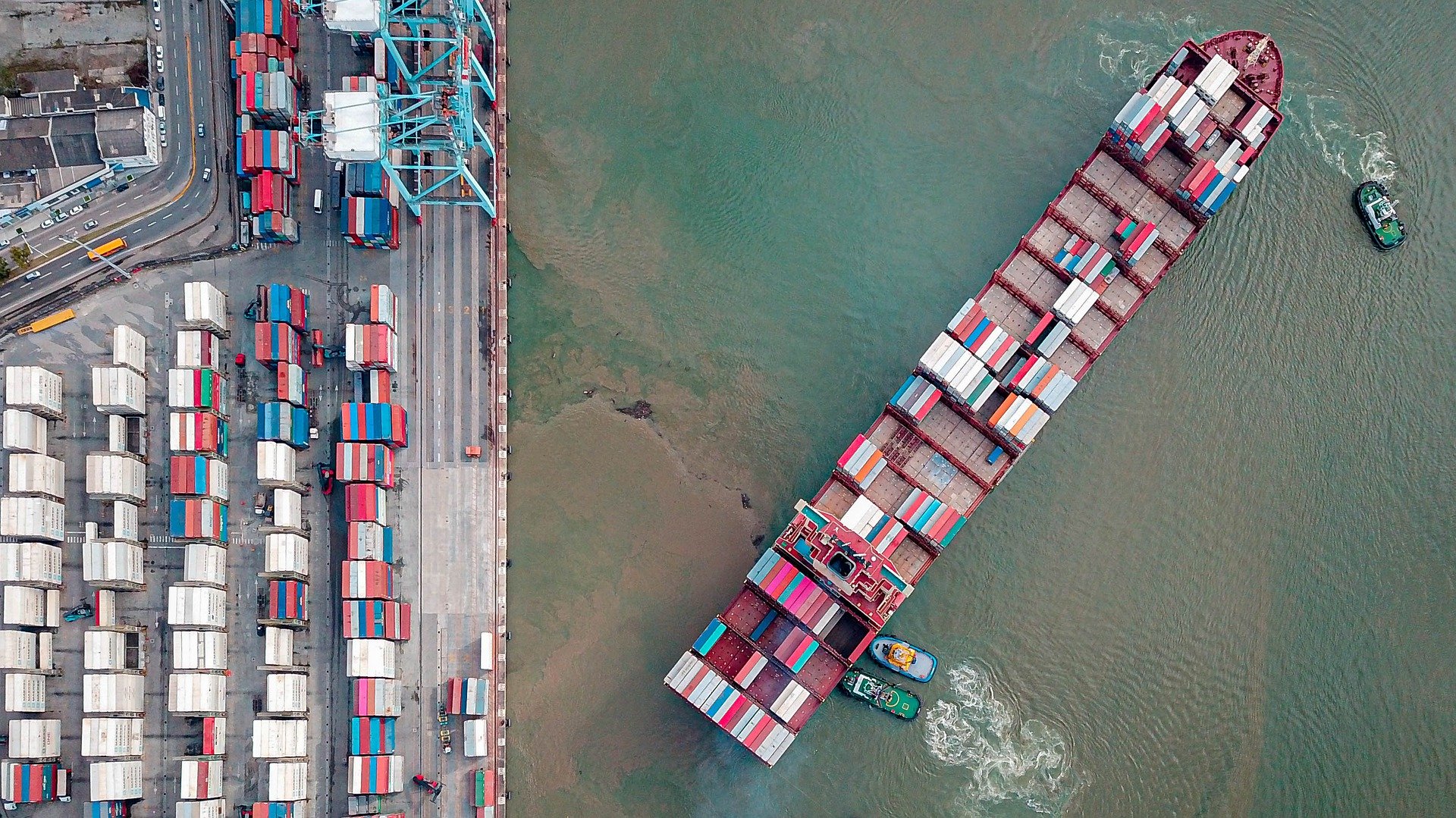

ETXE Finance, conseil indépendant en fusions-acquisitions, annonce aujourd’hui être intervenu en tant que conseiller financier auprès de MML Capital et Bpifrance dans le cadre de leur entrée au capital du groupe de freight forwarding LV Overseas.

MML et Bpifrance sont entrés en négociations exclusives avec 21 Invest en vue d’acquérir sa participation dans le capital du groupe.

Avec 500 collaborateurs répartis sur 22 bureaux dans le monde et un chiffre d’affaires de près de 500m€, LV Overseas est un leader international de la logistique et du commissionnement de transport. Le groupe, spécialisé dans la conception et l’organisation de solutions logistiques door-to-door, possède une offre de services complète et sur-mesure intervenant à chaque étape de la supply chain. Il a par ailleurs développé un savoir-faire spécifique dans les expertises de niches telles que les projets industriels, ainsi que les produits frais ou hors-gabarits. Sous l’égide de son dirigeant Philippe Massot et de 21 Invest, le groupe s’est fortement développé ces 3 dernières années grâce à 6 acquisitions lui permettant de tripler de taille.

Les Corallines se réorganisent

ETXE Finance conseille les actionnaires de l’Hôtel Thalasso & Spa Les Corallines à La Grande Motte

Domino Services s’adosse à Ouihelp

ETXE Finance conseille le fondateur de Domino Services dans le cadre du rapprochement du groupe avec Ouihelp

Cristal Union investit dans GazoTech

ETXE Finance conseille Cristal Union à l’occasion de sa prise de participation minoritaire au capital de GazoTech